මහ බැංකු මුදල් අච්චුවේ සැබෑ හිමිකරු කවුද? මහ බැංකුව ද? නැත්නම් රජය ද?

මේ දිනවල පසුගිය දශක තුනේ නොදුටු මට්ටමේ ගෝලීය උද්ධමන රැල්ලක් හට ගෙන ඇති අතර ඇමෙරිකාව සහ සංවර්ධිත රටවල් ඇතුළු සියළු රටවල සම්භාව්ය මූල්ය වාදී ආර්ථික විද්යාඥයන් සහ දේශපාලනික නායකයන් විසින් හුවා දක්වන්නේ මහ බැංකු විසින් පසුගිය වසර දෙක තුළ අධික ලෙස මුදල් මුද්රණය කිරීම හේතු කොට මෙම අධි උද්ධමන පීඩනය හට ගෙන ඇති බව යි.

මේ දිනවල ශ්රී ලංකාවේ රජයට එරෙහි

දේශපාලන වේදිකාවල ද මෙය තේමා ගීතයක් ලෙස ප්රචලිත වී ඇත. එසේම,

මුදල් මුද්රණය කෙරෙන ආකාරය පිළිබඳ ව කිසිම තාක්ෂණික දැනුමක්

නොමැති මහජනතාව පවා ප්රකාශ කරන්නේ රජය විසින් අධික ලෙස මුදල් මුද්රණය කිරීම හේතු

කොට ශ්රී ලංකා ආර්ථිකය වත්මන් අර්බුදයට තල්ලු වී ඇති බව යි.

පසුගිය 8 දින මාධ්ය හමුවක දී ශ්රී ලංකා මහ බැංකුව ද එය තහවුරු කරන ලදි. එහිදී, මහ බැංකුව පැවසූවේ පසුගිය මහ බැංකු අධිපති වරයෙකු සහ මුදල් මණ්ඩලය විසින් නූතන මූල්ය න්යාය පදනම් කර ගත් දේශීය ආර්ථික මාදිලියක් අනුව මුදල් මුද්රණය කළ බැවින් අධි උද්ධමනයක් හට ගෙන ඇති බවත්, එය ඉදිරියේ දී 30% දක්වා ඉහළ යන බවත් ය.

උදාහරණයක් ලෙස, මහ බැංකුවේ මුදල් මණ්ලයේ සාමාජිකයෙකු වූ හිටපු භාණ්ඩාගාර ලේකම්ගේ බලපෑම් මත (මෙය ජනාධිපති විසින් විවෘත රැස්වීමක දී දෙන ලද උපදෙස් අනුව සිදු වූ බව මාධ්යයෙහි වාර්තා විය) මහ බැංකු ඉහළ නිලධාරීන්ගේ දැඩි විරුද්ධත්වය නොතකා මුද්රණය කරන ලද මුදල් (කොරෝනා වසංගතයේ බලපෑමට හසු වූ ඉඳිකිරීම් සහ වෙනත් ව්යාපාර සඳහා රුපියල් බිලියන 200 ක පමණ මහ බැංකු ප්රතිමූල්ය ණය) ද මීට බලපෑ බව ප්රකාශ කරන ලදි.

එබැවින්, මෙම ලිපියේ අරමුණ වනුයේ 2020 ජනවාරි මස සිට මහ බැංකුව විසින් සිදු කරන ලද මුදල් මුද්රණයේ ප්රමාණය සහ හේතු පිළිබඳ ව මහ බැංකු දත්ත මත පදනම් වූ කෙටි ආර්ථික විග්රහයක් ඉදිරිපත් කිරීම යි. මා විසින් මෙම වෙබ් අඩවියේ 2021 නොවැම්බර් මස 08 දින නිකුත් කරන ලද ලිපියෙන් මුදල් මුද්රණය පිළිබඳ තාක්ෂණික විග්රහයක් ඇමෙරිකානු මහ බැංකුව ඇසුරින් ඉදිරිපත් කරන ලදි.

එයට අනුව ඇමෙරිකානු මහ බැංකුව විසින් 2020 ජනවාරි සිට 2021 නොවැම්බර් මස ආරම්භ වන විට මුද්රණය කරන ලද මුදල් ප්රමාණය 105% කින් ඉහළ ගොස් තිබිණ. ඇමෙරිකානු මුදල් මුද්රණය 2022 අප්රේල් මස මුල් සතිය විට 114% දක්වා ඉහළ ගොස් ඇත. එසේම, මුදල් මුද්රණය පිළිබඳ එවැනිම ලිපියක් මා විසින් ඉංග්රීසි භාෂාවෙන් 2021 අගෝස්තු මස 01 දින නිකුත් කරන ලදි. 2019 වර්ෂය අවසානයේ සිට 2022 මාර්තු මස අවසාන වන විට ඉන්දියාවේ මුදල් මුද්රණයේ ඉහළ යාම 38.5% ක් විය.

මුදල් මුද්රණය තීරණය කෙරෙන සාධකයන්

අනෙක් රටවල මෙන් ශ්රී ලංකාවේ ද මුදල් මුද්රණයට

නීතියෙන් අවසර දී ඇත්තේ මහ බැංකුවට යි. මහ බැංකුව විසින් මුදල් මුද්රණය කෙරන්නේ

මුදල් නීති පනත යටතේ අවසර දී ඇති වත්කම් මහ බැංකුවට අත් කර ගැනීම සඳහා ය. රජයට ණය

දීම,

විදේශ විනිමය (විදේශ සංචිත) මිල දී ගැනීම සහ බැංකුවලට ණය දීම

යනාදිය එසේ මුදල් මුද්රණයට හේතු වන ප්රධාන වත්කම් හෝ සාධක තුන වෙයි. එසේම,

මහ බැංකුව විසින් ගොඩනැගිලි සහ පරිගණක වැනි මහ බැංකුවේ ප්රයෝජනය

සඳහා වෙනත් වත්කම් අත්කර ගැනීම සහ පරිපාලන වියදම් කෙරෙන්නේ ද මුදල් මුද්රණය හරහා

ය.

එසේ වත්කම් අත් කර ගැනීම සඳහා මහ බැංකුව

විසින් මුද්රණය කෙරෙන මුදල් මහජනයා සහ බැංකු අත කාසි සහ නෝට්ටු සහ බැංකු විසින්

මහ බැංකුවේ පවත්වා ගෙන යන ගිණුම්වල තැන්පතු ලෙස ආර්ථිකයෙහි සංසරණය වනු ඇත. එබැවින්,

එසේ මුද්රණය කෙරෙන මුදල් මහ බැංකුවේ වගකීම් ලෙස ගිණුම් ගත කෙරේ.

මහ බැංකුව විසින් වත්කම් මිල දී ගැනීමේ දී මෙම කාසි හා නෝට්ටු ප්රමාණය සහ බැංකු

තැන්පතු ප්රමාණය ඉහළ යනු ඇත.

මහ බැංකුව විසින් මුද්රණය කොට එසේ මහජනතාව සහ බැංකු අත පවතින මුදල් ප්රමාණය සංචිත මුදල් ලෙස හැඳින් වෙයි. එනම්, සංචිත මුදල් යනු මහ බැංකුව විසින් මුද්රණය කරන ලද මුදල් ප්රමාණය යි. ඒ අනුව, මුදල් මුද්රණය වෙනස් වන ආකාරය විග්රහ කිරීම සඳහා මහ බැංකුව සතු ශුද්ධ විදේශ වත්කම් (හෝ සංචිත) ප්රමාණය, මහ බැංකුව විසින් විසින් රජයට දී ඇති ශුද්ධ ණය ප්රමාණය සහ මහ බැංකුව සතු වෙනත් ශුද්ධ වත්කම් ප්රමාණය ගණනය කෙරේ. එම සාධක තුනේ එකතුව හෝ සමස්තය සංචිත මුදල් ප්රමාණය වෙයි. ඒ පිළිබඳ කෙටි ඉදිරිපත් කිරීමක් පහත දැක්වෙයි.

- මහ බැංකුවේ ශුද්ධ විදේශ වත්කම් ප්රමාණය (NFA)

මෙය මහ බැංකුව සතු මුළු විදේශ මුදල් වත්කම්

ප්රමාණයෙන් මහ බැංකුවේ මුළු විදේශ මුදල් වගකීම් ප්රමාණය අඩු කිරීමෙන් ගණනය කෙරේ.

මහ බැංකු විදේශ සංචිතය ලෙස හැඳින් වෙන්නේ මුළු විදේශ මුදල් වත්කම් ප්රමාණය යි.

එහෙත්,

මුදල් මුද්රණය කෙරෙහි බලපාන්නේ ශුද්ධ විදේශ වත්කම් ප්රමාණය යි.

උදාහරණ ලෙස මුළු විදේශ මුදල් වත්කම් ප්රමාණ

ඩොලර් 100 ක් ද, මුළු විදේශ මුදල් වගකීම් ප්රමාණය

(උදාහරණ ලෙස විදේශ මහ බැංකුවකින් ගන්නා ලද ණයක්) ඩොලර් 100 ක් ද වෙයි නම්,

මහ බැංකුවේ ශුද්ධ විදේශ වත්කම් ප්රමාණය ශුන්ය වෙයි. මෙහි අදහස

වනුයේ මහ බැංකුව විසින් විදේශ වත්කම් මිල දී ගැනීම සඳහා මුදල් මුද්රණය කොට නැති

බව යි. එනම්, ණයට ගෙන ඇති විදේශ මුදල් ප්රමාණය විදේශ

වත්කම් ලෙස තබා ගන්නා බව යි.

දැන් මහ බැංකුව විසින් වාණිජ බැංකුවකින්

ඩොලර් 100 ක් මිල දී ගන්නා බව සිතමු. එවිට, මහ

බැංකුවේ විදේශ මුදල් වත්කම් ප්රමාණය ඩොලර් 200 ක් වන අතර විදේශ වගකීම් ප්රමාණය

ඩොලර් 100 ක් ලෙස ස්ථාවරව පවතී. එබැවින්, මහ බැංකුවේ

ශුද්ධ විදේශ වත්කම් ප්රමාණය ඩොලර් 100 දක්වා ඉහළ යනු ඇත. එහි අදහස වනුයේ සංචිත

මුදල් ඩොලර් 100 ට අදාළ රුපියල් ප්රමාණයකින් ඉහළ යනු ඇත. මෙහිදී, මහ බැංකුව විසින් ඩොලරයක් රුපියල් 325 කට මිල දී ගත්තේ නම්, සංචිත මුදල් ප්රමාණය හෙවත් මුදල් මුද්රණය රුපියල් 32,500 කින් ඉහළ

යනු ඇත.

ඊට පසුව, මහ

බැංකුව විසින් තවත් බැංකුවකට ඩොලරයක් රුපියල් 325 මිල ට ඩොලර් 50 ක් අළෙවි කළ බව

සිතමු. එසේ අළෙවි කරන්නේ තම විදේශ මුදල් වත්කම් ප්රමාණයකි. එවිට, මහ බැංකුවේ ශුද්ධ විදේශ වත්කම් ප්රමාණය ඩොලර් 50 දක්වා පහළ යයි. එනම්,

මුදල් මුද්රණය රුපියල් 16,250 කින් පහළ යනු ඇත. ඊට හේතුව,

මහ බැංකුවෙන් ඩොලර් 50 මිල දී ගැනීම සඳහා එම බැංකුව විසින් තමා

වෙත ඇති මුදල්වලින් රුපියල් 16,250 ක් මහ බැංකුව ගෙවීම යි.

එබැවින්, මහ

බැංකු ශුද්ධ විදේශ වත්කම් ඉහළ යාම යනු එම ප්රමාණයේ රුපියල් වටිනාකමින් මුදල් මුද්රණය

ඉහළ යාම ද, මහ බැංකු ශුද්ධ විදේශ වත්කම් පහළ යාම යනු එම

ප්රමාණයේ රුපියල් වටිනාකමින් මුදල් මුද්රණය පහළ යාම ද වෙයි.

මෙය, රජයට

දෙන ලද මුළු ණය ප්රමාණයෙන් රජය අත ඇති කාසි සහ නෝට්ටු මුදල් (මුද්රිත මුදල්) ප්රමාණය

සහ රජය විසින් තම මහ බැංකු ගිණුමේ පවත්වා ගෙන යන මුළු තැන්පතු මුදල් ප්රමාණය අඩු

කිරීමෙන් ගණනය කෙරේ. රාජ්ය කාසි සහ නෝට්ටු සහ තැන්පතු ප්රමාණය එසේ ඉවත් කෙරෙන්නේ

රජය ද මුදල් මුද්රණයේ පාර්ශව කරුවකු බැවිනි. මහ බැංකුව විසින් මුදල් මුද්රණය

කෙරෙන්නේ රජය වෙනුවෙනි. සාමාන්යයෙන් රාජ්ය කාසි සහ නෝට්ටු සහ තැන්පතු ප්රමාණය

ඉතා සුළු බැවින් මහ බැංකුව විසින් රජයට දෙන ලද ණය ප්රමාණය අනුව මුදල් මුද්රණය

ඉහළ හෝ පහළ යනු ඇත.

මහ බැංකුව විසින් තාවකාලික අත්තිකාරම් හෝ අයිරා සැපයීම සහ භාණ්ඩාගාර බිල්පත් මිල දී ගැනීම (T bill Hold) තුළින් රජයට ණය ලබා දීම සිදු කෙරේ. මුදල් නීති පනත අනුව මුළු අත්තිකාරම් ප්රමාණය ඉදිරි වර්ෂයේ ඇස්තමේන්තුගත මුළු රාජ්ය ආදායම් ප්රමාණයෙන් 10% නොඉක්මවිය යුතුය. මෙම අත්තිකාරම් සඳහා මහ බැංකුව විසින් පොලී අය කිරීමක් සිදු නොකෙරේ. එහෙත්, මහ බැංකුව විසින් මිල දී ගන්නා භාණ්ඩාගාර බිල්පත් ප්රමාණය පිළිබඳ සීමාවක් නොමැත. මේ දිනවල රජයට එරෙහි චෝදනාව වනුයේ මහ බැංකුව විසින් මෙසේ භාණ්ඩාගාර බිල්පත් මිල දී ගැනීම හරහා රජයට ණය සැපයීම යි.

- මහ බැංකුවේ වෙනත් ශුද්ධ දේශීය වත්කම් ප්රමාණය (NOA)

මෙය මහ බැංකුව විසින් බැංකු වෙත දෙන ලද ණය

සහ මහ බැංකුවේ වෙනත් වත්කම් ප්රමාණයෙන් වෙනත් වගකීම් (කාසි සහ නෝට්ටු සහ බැංකු

තැන්පතු හැර) අඩු කිරීමෙන් ගණනය කෙරේ. කාසි සහ නෝට්ටු සහ

බැංකු තැන්පතු යනු සංචිත මුදල් හෙවත් මුද්රණය කරන ලද මුදල් ප්රමාණය යි.

- මුදල් මුද්රණය ගණනය කිරීම (RM)

ඒ අනුව, සංචිත

මුදල් ප්රමාණය ඉහත දැක්වූ ශුද්ධ වත්කම් ශීර්ෂයන් තුනේ එකතුවට සමාන වෙයි.

මුදල් මුද්රණය

= කාසි සහ නෝට්ටු සහ බැංකු තැන්පතු ප්රමාණය

= මහ බැංකුවේ ශුද්ධ විදේශ වත්කම් ප්රමාණය + මහ බැංකුව විසින් රජයට දෙන ලද ශුද්ධ ණය ප්රමාණය + මහ බැංකුවේ වෙනත් ශුද්ධ දේශීය වත්කම් ප්රමාණය

මහ බැංකුව විසින් එදිනෙදා කරනු ලබන ගනුදෙනු තුළින් එම ශීර්ෂයන් වෙනස් වන අතර එහි සමස්තය අනුව සංචිත මුදල් ප්රමාණය ඉහළ හෝ පහළ යනු ඇත.

මේ දිනවල රජයට එරෙහිව නිරන්තරයෙන් නැගෙන චෝදනාව වනුයේ මහ බැංකුව විසින්

අති විශාල ලෙස භාණ්ඩාගාර බිල්පත් මිල දී ගැනීම හරහා රජයට ණය ලබා දීම තුළින් මුදල්

මුද්රණය ඉහළ ගොස් ඇති බවත්, එම නව මුදල් හේතු

කොට රටෙහි අධි උද්ධමනකාරී පීඩනයක් හට ගෙන ඇති බවත් ය.

2020 ජනවාරි -2022 පෙබරවාරි කාලය තුළ මුදල් මුද්රණය

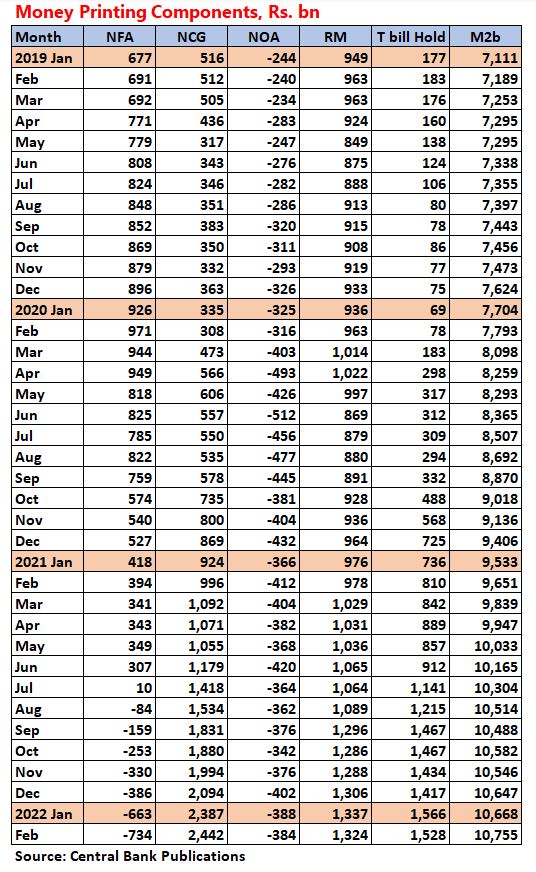

මහ බැංකුවේ සංචිත මුදල් ප්රමාණය කෙරෙහි ඉහත දැක්වූ සාධක තුනේ දායකත්වය මෙහි පහත දැක්වෙන සංඛ්යා සටහන් දෙකෙන් සහ රූප සටහන් දෙකෙන් දැක්වෙයි. ඒ අනුව, පහත දැක්වෙන නිරීක්ෂණයන් ඉදිරිපත් කෙරේ.

- නව මුදල් මුද්රණ ප්රමාණය

මහ බැංකුව විසින් 1950 සිට 2022 පෙබරවාරි මස අවසානය වන විට මුද්රණය කොට සංසරණයේ පැවති මුළු මුදල් ප්රමාණය (සංචිත මුදල්) රුපියල් බිලියන 1,324 කි. ඒ අනුව, 2020 ජනවාරි මස සිට 2022 පෙබරවාරි මස අවසානය දක්වා මුද්රණය කරන ලද නව මුදල් ප්රමාණය රුපියල් බිලියන 391 කි. එනම්, 42% ක ඉහළ යාමකි. මුදල් මුද්රණයේ පැහැදිලි ඉහළ යාම 2021 සැප්තැම්බර් මාසයේ සිට දැකිය හැකිය. එනම්, රුපියල් බිලියන 235 ක් හෙවත් මුළු ඉහළ යාමෙන් 60% කි.

එහෙත්, ආර්ථිකයෙහි සංසරණය වූ මුළු මුදල් සැපයුමට (M2b) සාපේක්ෂව සංචිත මුදල් ප්රමාණය 2019 දෙසැම්බර් මස 12% සිට 2021 අගෝස්තු වන විට 10% පමණ දක්වා පහළ ගොස්, පසුව 12% මට්ටමට ඉහළ ගොස් ඇත. එබැවින්, මුදල් සැපයුමට සාපේක්ෂ වශයෙන් ගත් විට මුදල් මුද්රණය ඉහළ ගොස් නැත.

- මුදල් මුද්රණය කෙරෙහි මහ බැංකු විදේශ වත්කම් හි ඍණාත්මක බලපෑම

2020 අප්රේල් මස සිට මහ බැංකු ශුද්ධ

විදේශ වත්කම් පහළ යාම තුළින් මුදල් මුද්රණය කෙරෙහි දැඩි ඍණාත්මක බලපෑමක් සිදු වී

ඇත. ශුද්ධ විදේශ වත්කම් පහළ යාම ප්රධාන වශයෙන් මහ බැංකුව විසින් විනිමය අනුපාතය

ප්රතිප්රමාණය කොට ස්ථාවරව පවත්වා ගැනීම සඳහා තම විදේශ සංචිතයෙන් වෙළෙඳපොළට විශාල

වශයෙන් ඩොලර් සැපයීමේ ප්රතිඵලයකි. රාජ්ය විදේශ ණය සේවාකරණය සහ ගෙවුම් ශේෂ හිඟය

පියවීම සඳහා ඩොලර් සැපයීමත්, රාජ්ය විදේශ ණය සහ විදේශ

ආයෝජන ලැබීම පහළ යාමත් හේතු කොට මෙය සිදු වී ඇත.

ශුද්ධ විදේශ වත්කම් ප්රමාණය 2020 අප්රේල් මස රුපියල් බිලියන 949 සිට 2022 පෙබරවාරි මස අවසාන වන විට රුපියල් බිලියන ඍණ 734 දක්වා පහළ ගොස් ඇත. එනම්, රුපියල් බිලියන 1,683 කින් පහළ යාමකි. එහි අදහස එම ප්රමාණයෙන් මුදල් මුද්රණය පහළ ගොස් ඇති

බව යි. එනම්, එසේ සැපයූ ඩොලර් සඳහා ආර්ථිකයෙන් මුද්රිත

මුදල් නැවත මහ බැංකුව වෙත (රජය සහ බැංකු හරහා) ඇදී ගොස් ඇත. මෙම කාලය තුළ මහ

බැංකුවේ ශුද්ධ විදේශ සංචිතයේ පහළ යාම ඩොලර් මිලියන 7,700

ක් (ඩොලර් බිලියන 7.7 ක්) පමණ වෙයි. වත්මන් උග්ර ආර්ථික

අර්බුදයට මූලික හේතුව වනුයේ මෙසේ ශුද්ධ විදේශ වත්කම් ප්රමාණය හීන වී යාම යි. එය මහ බැංකුවේ වගකීම පැහැර හැරීමකි.

එබැවින්, පසුගිය

දශක කිහිපය තුළ ශුද්ධ විදේශ වත්කම් සාමාන්යයෙන් මුදල් මුද්රණයට 85%-95% ක පමණ දායකත්වයක් සැපයුව ද, එය ක්රමයෙන් පහළ

ගොස් 2022 පෙබරවාරි වන විට මුදල් මුද්රණය 55% කින් (දායකත්වය -55%) පමණ පහළ හෙළීමට දායක වී

ඇත. එමගින්, ගෙවුම් ශේෂ අතිරික්තය මත තීරණය වූ මුදල් මුද්රණය

දේශීය සාධක මත තීරනය වීමේ ව්යුහාත්මක වෙනසක් සිදු වී ඇත. ඊට හේතුව, විදේශ වත්කම් සංචිතය නැවත ගොඩ නැගීමට මහ බැංකුව අපොහොසත්වී ඇති බැවිනි.

දත්ත දෙස බලන විට සංචිත මුදල් ප්රමාණය

කෙරෙහි ශුද්ධ රාජ්ය ණය ප්රමාණයේ බලපෑම පසුගිය වසර තුළ අධික ලෙස ඉහළ ගොස් ඇත. එය,

2020 පෙබරවාරි මස සංචිත මුදල් ප්රමාණයෙන් 32% සිට 2022 පෙබරවාරි

වන විට 184% දක්වා අඛණ්ඩව ඉහළ ගොස් ඇත. එබැවින්, ශුද්ධ

විදේශ වත්කම් පහළ යාම තුළින් සංචිත මුදල් කෙරෙහි ඇති වූ ඍණාත්මක බලපෑම සමනය කිරීම

සඳහා රාජ්ය ණය ප්රසාරණය දායක වී ඇත. එසේ නොවී නම්, සංචිත

මුදල්/මුදල් මුද්රණය දැඩි ලෙස පහළ ගොස් ආර්ථිකය තුළ දැඩි මුදල් හිඟයක් සහ බැංකු

අර්බුදයක් හට ගත හැකිව තිබිණ.

මෙම රාජ්ය ණය ප්රසාරණය කෙරෙහි ප්රධාන

වශයෙන් දායක වී ඇත්තේ මහ බැංකුව විසින් භාණ්ඩාගාර බිල්පත් මිල දී ගැනීම යි. ශුද්ධ

රාජ්ය ණය ප්රමාණය තුළ මහ බැංකු භාණ්ඩාගාර බිල්පත් කළඹේ ප්රතිශතය 2020 ජනවාරි මස

21% සිට 2021 වර්ෂයේ බොහෝ මාසවල 70%-80% මට්ටමට ඉහළ යාමෙන් එය මනාව පැහැදිලි වෙයි.

එහෙත්,

2020 ඔක්තෝබර් මාසයේ සිට එය 63% දක්වා පහළ ගොස් ඇත. එබැවින්,

2021 වර්ෂයේ ජුනි මාසයේ පමණ සිට මුදල් මුද්රණය කෙරෙහි මහ බැංකු

තාවකාලික අත්තිකාරම්වල බලපෑම හෝ දායකත්වය ඉහළ ගොස් ඇත.

මහ බැංකුව විසින් භාණ්ඩාගාර බිල්පත් විශාල

වශයෙන් මිල දී ගැනීම හරහා මුදල් මුද්රණය ඉහළ ගිය බවට ආර්ථික විද්යාඥයන් සහ

දේශපාලනික නායකයන් විසින් කරනු ලබන විවේචනයේ පදනම මෙය වෙයි. 2020 පෙබරවාරි මස

අවසාන විට මහ බැංකුව සතු භාණ්ඩාගාර බිල්පත් කළඹ රුපියල් බිලියන 1,528 ක් වූ අතර

2019 දෙසැම්බර් මස සිට එහි ඉහළ යාම රුපියල් බිලියන 1,453 ක් පමණ වෙයි. එහෙත්,

මෙම කාලය මුදල් මුද්රණයේ ඉහළ යාම රුපියල් බිලියන 391 ක් පමණි.

එබැවින්, මෙම කාලය මුදල් මුද්රණයේ ඉහළ යාම ලෙස භාණ්ඩාගාර

බිල්පත් කළඹේ ඉහළ යාම (රුපියල් බිලියන 1,453) හුවා දැක්වීම සාවද්ය අර්ථකථනයකි.

- මුදල් මුද්රණය කෙරෙහි වෙනත් ශුද්ධ වත්කම්වල නිශ්චල බලපෑම

මහ බැංකුවේ වෙනත් ශුද්ධ වත්කම් ඍණ අගයක්

ගැනීම හේතු කොට මුදල් මුද්රණය කෙරෙහි එය ඍණාත්මක බලපෑමක් කෙරේ. එසේම,

වෙනත් ශුද්ධ වත්කම් වෙනස් වීම ද කුඩා අගයක් ගන්නා බැවින් එය

මුදල් මුද්රණයේ සැලකිය යුතු වෙනසකට දායක වී නොමැත. මෙහිදී, මහ බැංකුව විසින් වාණිජ බැංකු වෙත සැපයෙන ඍජු ණය ප්රමාණය (ප්රතිමූල්ය

ණය වැනි) කුඩා බැවින් එය ද මුදල් මුද්රණය කෙරෙහි සැලකිය යුතු බලපෑමක් නොකෙරේ.

වත්මන් අධි උද්ධමනය මුදල් මුද්රණයේ ප්රතිඵලයක් ද?

ඉහත දැක්වූ මහ බැංකු දත්ත අනුව කොරෝනා වසංගත

කාලය තුළ මුදල් මුද්රණයේ සැලකිය යුතු ඉහළ යාමක් සිදු වී නොමැති අතර,

එය මූලික වශයෙන් පසුගිය මාස කිහිපය තුළ සිදු වී ඇත. එබැවින්,

මහ බැංකුව විසින් තහවුරු කරන පරිදි ආර්ථිකය දැනට මුහුණ දෙන අධි

උද්ධමනය මුදල් මුද්රණය ඉහළ යාම නිසා සිදු වී ඇති බව කිව නොහැකිය. මහ බැංකුව

විසින් භාවිතා කෙරෙන උද්ධමන අනුපාතය වන පාරිභෝගික මිල දර්ශකය, මහ බැංකුවේ නම්යශීලී ඉලක්ක උද්ධමන අනුපාතය වන 4%-6% මට්ටමට වඩා සැලකිය

යුතු ඉහළ යාමක් දැකිය හැක්කේ 2021 ඔක්තෝබර් මස සිට ය.

මෙම ඉහළ යාම පාලන මිල ගණන් අහෝසි කිරීම,

තෙල් මිල ඉහළ යාම, කොරෝනා වසංගතය හේතු

කොට ගෝලීය සහ දේශීය සැපයුම් ජාලයන් අවහිර වීම, මහ බැංකු විදේශ සංචිත හිඟය හේතු කොට හට ගත් ආනයන හිඟය

යනාදිය හේතු කොට සිදු වී ඇති බව නොරහසකි. එසේම, මාර්තු මස

7 වැනි දින සිට භාණ්ඩ හා සේවා මිල ගණන් දිනෙන් දින තිරිංග නොමැතිව අහස දෙසට ඉහළ

යාම මහ බැංකුව විසින් කිසිම ප්රතිපත්ති ආරක්ෂණ පැකේජයක් නොමැතිව හදිසියේ මාර්තු මස 7 දින විනිමය

අනුපාතය පා කිරීමේ ප්රතිඵලයකි. මේ දක්වා විනිමය අනුපාතය 62% කින් (රුපියල් 124.60

කින්) පමණ අවප්රමාණය වී ඇති අතර රුපියල ලෝකයේ ඉතාමත් දුබල මුදලක් බවට විදේශ මාධ්යය

තුළ වාර්තා කෙරේ.

එබැවින්, මහජනතාව

මුහුණ දෙන වත්මන් අධි උද්ධමනකාරී තත්ත්වය මුදල් මුද්රණය හේතු කොට සිදු වී ඇති බවට

දැක්වෙන මතය මිත්යා මතයකි. එසේම, පසුගිය මාස කිහිපය තුළ මුදල් මුද්රණයේ ඉහළ යාම තුළින්

මෙතරම් කඩිනමින් ඍජුව උද්ධමනය ඉහළ යාම සනාථ කිරීමට සමත් ආර්ථික විද්යා න්යායයන්

හෝ දත්ත පරීක්ෂණයන් නොමැත. එබැවින්, සම්භාව්ය මූල්ය

වාදය අනුව යමින් මහ බැංකු ප්රතිපත්ති පොලී අනුපාතයන් හදිසියේ ඓතිහාසික ලෙස 7%

කින් ඉහළ දැමීමේ ආර්ථික ආදීනව මහජනතාවට නුදුරේම අත් විඳීමට සිදු වනු ඇත. එමගින්,

මහජනතාව තවත් මූල්ය අර්බුදයකට නුදුරේ දීම මුහුණ දෙනු ඇත.

එහෙත්, උද්ධමනය පාලනය කිරීම සඳහා මුදල් මුද්රණය ස්වාධීනව පහළ දැමීමට මහ බැංකුවට හැකියාවක් නොමැති බව ඉහත විග්රහයෙන් පැහැදිලි ය. මහ බැංකුව සතු භාණ්ඩාගාර බිල්පත් කළඹ පහළ දමා මුදල් මුද්රණය අඩු කරන බවට පසුගිය 8 දින මහ බැංකුව විසින් ප්රකාශ කළ ද, ඊළඟ වැඩ කරන දිනය වූ පසුගිය 11 දිනම මහ බැංකුව විසින් භාණ්ඩාගාර බිල්පත් මිල දී ගැනීම හරහා රුපියල් මිලියන 3,306 ක් මුද්රණය කොට ඇති අතර භාණ්ඩාගාර බිල්පත් වෙන්දේසි පොලී අනුපාතයන් පෙර සතියේ පැවති 14.1%-15.7% සිට 11 දින 19.7%-23.4% දක්වා 5%-7% කින් ක්ෂණිකව ඉහළ ගොස් ඇත (පිළි ගත් ලංසුවල පොලී අනුපාතයන් පිළිබඳ තොරතුරු ප්රසිද්ධ නොකෙරේ).

මා විසින් 10 දින මෙම වෙබ්

අඩවියට නිකුත් කළ ලිපියේ පුරෝකථනය කරනු ලැබුවේ වෙළෙඳපොළ සාධක නිදහසේ ක්රියාත්මක

වෙයි නම්, අන්තර් බැංකු පොලී අනුපාතය 14.5% මට්ටමට ද,

භාණ්ඩාගාර බිල්පත් පොලී අනුපාතයන් 21%-23% මට්ටමට ද මෙම සතියේම

ඉහළ යා හැකි බව යි. මෙසේ ඉහළ රාජ්ය ණය පොලී ගෙවීම සඳහා බදු ගෙවීමට මහජනයාට සිදු වීම ඔවුන්

මුහුණ දෙන පළමු ආර්ථික අර්බුදය වෙයි.

මහ බැංකුවට ස්වාධීනව මුදල් මුද්රණය කළ හැකි ද?

රජයෙන් ස්වාධීනව තම මූල්ය මූල්ය ප්රතිපත්තිය නිර්භීතව ක්රියාත්මක කරන බව මහ බැංකුව විසින් දක්වා ඇත. මූල්ය ප්රතිපත්තියේ කොඳු නාරටිය වන්නේ මුදල් මුද්රණය යි. ඉහත දැක්වූ දත්ත දෙස බලන විට ශ්රී ලංකාවේ මුදල් මුද්රණය ප්රධාන වශයෙන් මහ බැංකු විදේශ වත්කම් සංචිතය සහ මහ බැංකුව විසින් රජයට දෙන ණය මත තීරණය වෙයි.

විදේශ වත්කම් සංචිතය රාජ්ය විදේශ ණය මත තීරණය වෙයි. ඊට හේතුව, විදේශ වෙළෙඳ සහ පෞද්ගලික විදේශ ආයෝජන හිඟය හේතු කොට බැංකු පද්ධතිය හරහා මහ බැංකුවට ලැබෙන විදේශ මුදල් ප්රවාහය ඉතා සුළු බැවිනි. රජයට ලැබෙන විදේශ ණයවල විදේශ මුදල් මහ බැංකුව විසින් මිල දී ගෙන රජයට රුපියල් ලබා දෙන අතර රාජ්ය විදේශ ණය ආපසු ගෙවීමේ දී එම වත්කම් සංචිතයෙන් මුදල් රජයට අළෙවි කෙරේ. මහ බැංකුව විසින් පසුගිය දශක එක හමාර තුළ ක්රියාශීලී ලෙස විදේශීය ආයෝජකයන් පසුපස ගොස් සංවර්ධන බැඳුම්කර සහ ස්වෛරිත්ව බැඳුම්කර නිකුත් කිරීම සහ විදේශ ආයෝජකයන්ට රාජ්ය දේශීය ණය සුරැකුම්පත් පෞද්ගලික ක්රමවේදයන් හරහා නිකුත් කිරීම කරනු ලැබුවේ මෙසේ විදේශ වත්කම් සංචිතය ගොඩ නැගීම සඳහා ය. ඒ සඳහා මූල්ය ප්රතිපත්තිය භාවිතා කිරීමක් සිදු නොවීය.

වත්මන් උග්ර විදේශ මුදල් අර්බුදයට හේතුව එසේ රජයට ලැබෙන විදේශ ණය ප්රමාණය දැඩි ලෙස පහළ යාමත්, රාජ්ය ණය නියමිත පරිදි ආපසු ගෙවීමත් හේතු කොට මහ බැංකු විදේශ වත්කම් සංචිතය සිඳී යාම යි. වර්තමානයේ රජය විසින් අසල්වැසි රටවලින් විදේශ මුදල් හුවමාරු ණය ලබා ගැනීමේ අරමුණ වනුයේ අත්යාවශ්ය ආනයන සහ විදේශ ණය සේවාකරණය සඳහා අවශ්ය විදේශ මුදල් මහ බැංකුවේ විදේශ වත්කම් සංචිතයට සපයා දීම යි. මහ බැංකුව ද රජය දෙස බලා සිටින අතර ඒ සඳහා මුදල් නීති පනතේ වගකීම් අනුව ක්රියා කිරීමට උත්සාහ කරන බවක් නොපෙනේ.

ඉහතින් දැක්වූ පරිදි මහ බැංකුව විසින් රජයට දෙන ණය තාවකාලික අත්තිකාරම් සහ භාණ්ඩාගාර බිල්පත් මිල දී ගැනීම මත පදනම් වෙයි. තාවකාලික අත්තිකාරම් අපේක්ෂිත/ඇස්තමේන්තුගත රාජ්ය ආදායම මත තීරණය වෙයි. මහ බැංකුව විසින් භාණ්ඩාගාර බිල්පත් මිල දී ගැනීම සතිපතා පැවැත්වෙන වෙන්දේසිවල භාණ්ඩාගාර බිල්පත් පොලී අනුපාතයන් ඉහළ යාම වැලැක්වීම සඳහා සිදු කෙරේ. එනම්, මහ බැංකුවේ මතය අනුව ඉහළ පොලී අනුපාතයන් සහිත ලංසු ප්රතික්ෂේප කොට රජයට අවශ්ය හිඟ අරමුදල් ප්රමාණය මහ බැංකුව විසින් භාණ්ඩාගාර බිල්පත් මිල දී ගැනීම හරහා සපයා දීම යි. එය වෙන්දේසියේ පිළි ගත් ලංසුවල සාමාන්ය පොලී අනුපාතය මත සිදු කෙරේ.

එසේම, භාණ්ඩාගාර බැඳුම්කර නිකුත් කිරීමේ දී මුහුණ දෙන අරමුදල් හිඟය පියවීම සඳහා ද මහ බැංකුව විසින් තමා වෙත විශේෂ භාණ්ඩාගාර බිල්පත් නිකුත් කිරීම හරහා රජයට මුදල් ලබා දෙන අවස්ථාවන් ද පවතී. මහ බැංකුව විසින් එසේ භාණ්ඩාගාර බිල්පත් මිල දී ගන්නේ මූල්ය ප්රතිපත්තියට යෝග්ය වන පරිදි භාණ්ඩාගාර බිල්පත් සහ බැඳුම්කර පොලී අනුපාතයන් මෙහෙය වීම සඳහා ය.

එහෙත්, මුදල් නීති පනත අනුව මහ බැංකුවට අවසර ඇත්තේ ද්විතීය වෙළෙඳපොළේ රාජ්ය සුරැකුම්පත් වෙළෙඳාම හරහා රාජ්ය සුරැකුම්පත් පොලී අනුපාතයන් වෙළෙඳපොළ යටි දැරි උපණතියට යටත්ව පාලනය කිරීම යි. එසේම, මහ බැංකුව විසින් ද භාණ්ඩාගාර බිල්පත් වෙන්දෙසිවලට තරගකාරී ලංසු ඉදිරිපත් කළ යුතු අතර රජයට හිඟ මුදල් සැපයීමට වෙන්දේසියෙන් පසු භාණ්ඩාගාර බිල්පත් මිල දී ගැනීම නීති විරෝධී වෙයි.

එසේම, වෙන්දේසිවලින් භාණ්ඩාගාර බැඳුම්කර හෝ වෙනත් රාජ්ය සුරැකුම්පත් මිල දී ගැනීමට මහ බැංකුවට අවසර නොමැත. ඒ අනුව, මහ බැංකුව විසින් රජයට දෙන ණය ඉතා කෙටිකාලීන ණය වෙයි. එහෙත්, ඒවා අලුත් කිරීම මගින් අඛණ්ඩව පවත්වා ගැනීම දැකිය හැකිය. පෞද්ගලික අංශයේ ණය සුරැකුම්පත් මිල දී ගැනීම හෝ ඍජු ණය සැපයීමට (වාණිජ බැංකුවලට ණය දීම හැර) මහ බැංකුවට අවසර නොමැත. මහ බැංකුව විසින් වාණිජ බැංකුවලට එක් දින සහ කෙටිකාලීන ණය සැපයෙන්නේ ද රාජ්ය සුරැකුම්පත් ඇපය මත ය.

එබැවින්, මහ බැංකු මුදල් මණ්ඩලය විසින් පැරණි හෝ නූතන හෝ කුමන මූල්ය න්යාය අනුගමනය කළ ද, මුදල් මුද්රණය රාජ්ය මූල්ය අවශ්යතාවන් මත රඳා පවතින බව පැහැදිලිය. ලෝකයේ සියළු මහ බැංකුවලට මෙය පොදු ලක්ෂණයකි. ඇමෙරිකාවේ පවා ආර්ථිකයට අවශ්ය මුදල් සැපයීම සහ පොලී අනුපාතයන් පාලනය කිරීම සිදු කෙරෙන්නේ මහ බැංකුව විසින් රාජ්ය සුරැකුම්පත් ද්විතීය වෙළෙඳපොළ හරහා මිල දී ගැනීම හෝ වෙළෙඳාම තුළිනි. පෞද්ගලික අංශයේ ණය සුරැකුම්පත් මිල දී ගැනීම සහ බැංකු ණය ප්රදානය පහළ මට්ටමක පවතී. ඊට හේතුව, ඒවායේ අවදානම ඉහළ බැවිනි.

තවද, මහජනතාවගේ ආර්ථික සුභසිද්ධියට වඩාත් සුදුසු මූල්ය ප්රතිපත්තිය පිළිබඳ ව මුදල් මණ්ඩලයට විධානයන් නිකුත් කිරීමේ බලය ද මුදල් ඇමති වෙත පවතී. එබැවින්, මහ බැංකුව විසින් ස්වාධීනව ආර්ථිකයට යෝග්ය ලෙස මුදල් මුද්රණය හෝ මූල්ය ප්රතිපත්තිය ක්රියාත්මක කරන බව දැක්වීමේ කිසිම ආර්ථික හෝ තාක්ෂනික පදනමක් නොමැත. ඊට හේතුව, මහ බැංකුව රඳා පවතින්නේ රජයට අවශ්ය මුදල් සැපයීම තුළින් වන බැවිනි. එබැවින්, මහ බැංකුවේ නිල අයිතිකරු මෙන්ම මහ බැංකු මුදල් අච්චුවේ සැබෑ අයිතිකරු ද රජය වෙයි. එහෙත්, මුදල් මුද්රණය පිළිබඳ නිසි රාජ්ය විගණනයක් සිදු නොවන බැවින් මහ බැංකුවට හිතවත් මුදල් වෙළෙඳුන්ට උපකාරී වන මුදල් මුද්රණය ද එහෙන් මෙහෙන් කළ හැකිය.

එබැවින්, යම් විදියකින් මහ බැංකුව සමඟ ණය සහ විදේශ මුදල් ගනුදෙනු නොකරන බවට රජය විසින් තීරණය කළ හොත්, මහ බැංකුව වසා දැමීමට සිදු වනු ඇත. ඊට හේතුව, මූල්ය ප්රතිපත්තිය ක්රියාත්මක කිරීමට සිදු වන්නේ බැංකුවලට අවදානම් ණය දීමෙන් වන බැවිනි. එවිට, මහ බැංකුව විසින් මුද්රණය කරනු ලබන මුදල් කෙරෙහි විශ්වාසය හීන වී ඒවා පිළි ගැනීමට මහජනතාව ඉදිරිපත් නොවනු ඇත. එබැවින්, මහ බැංකු මූල්ය ප්රතිපත්ති ස්වාධීනත්වය යනු මහජනයා විසින් පත් කරනු ලබන රජයට හිමි මුදල් අච්චුව පැරණි මූල්ය සංකල්පයන් මත මහ බැංකුවේ කිහිප දෙනෙකුට ඕනෑ ආකාරයට භාවිතා කිරීමට ඉල්ලා සිටින අයගේ මානසික රෝගයක් පමණි.

මුදල් මුද්රණය ස්වාධීනව කිරීම සඳහා මහ

බැංකුව කළ යුත්තේ කුමක් ද?

ඉහත විග්රහය අනුව තම මූල්ය ප්රතිපත්ති

ස්වාධීනත්වය ලඟා කර ගැනීම සඳහා මහ බැංකුව විසින් පළමූව ගත යුතු එඩිතර පියවරයන් හතරක් යෝජනා කළ හැකිය.

- පළමුව, පොදුජනතාව වත්මන් ආර්ථික අර්බුදයෙන් මුදවා ගැනීම පිණිස රජයේ විදේශ මුදල් අතමාරු ණය සහ ගෝලීය දිළිඳු මුදල් ආධාර දෙස බලා නොසිට මූල්ය ප්රතිපත්තිය භාවිතා කොට විදේශ වත්කම් සංචිතය ගොඩ නැගීම. ඒ සඳහා විදේශ ණය සේවාකරණය අත් හිටුවීම සහ විදේශ ආධාර පැතීම මහ බැංකු මූල්ය ප්රතිපත්තියට අයත් උපකරණයන් නොවේ.

- දෙවනුව, රජයට

දෙන තාවකාලික අත්තිකාරම් නීතිය පරිදි උපරිම මාස 6 කට සිමා කොට එම අත්තිකාරම් සඳහා

වෙළෙඳපොළ අනුව පොලී අය කිරීම.

- තෙවනුව, නීති විරෝධී ලෙස වෙන්දේසිවලින් භාණ්ඩාගාර බිල්පත් මිල දී ගැනීම නවතා යටි දැරි වෙළෙඳපොළ උපණතිය අනුව භාණ්ඩාගාර බිල්පත්/රාජ්ය සුරැකුම්පත් පොලී අනුපාතයන් වෙළෙඳපොළේ තරගකාරීව තීරණය වීමට මෙහෙය වීම.

- සිවුවනුව, විවට වෙළෙඳපොළ කටයුතු රාජ්ය සුරැකුම්පත් මත සිදු කිරීම.

(වත්මන් ශ්රී ලංකා ඓතිහාසික ආර්ථික අර්බුදය නිරකරණයට අවශ්ය නව්ය ප්රතිපත්ති කඩිනමින් ක්රියාත්මක කිරීම පිළිබඳ ව සිදු වන කාලීන විද්වත් කතිකාවතට හුදෙක් වෘත්තීය අභිලාෂයෙන් දායක වීමේ අරමුණින් මෙම ලිපිය කෙටියෙන් සකසන ලදි.)

පි සමරසිරි

Comments

Post a Comment